Češi dokázali odložit až pětinu ze mzdy. Drahé energie jim teď úspory ztenčí

Zdroj: Shutterstock

Zdroj: Shutterstock

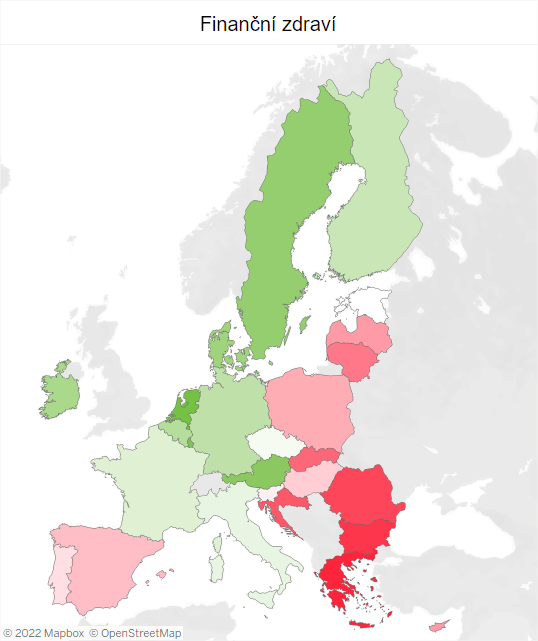

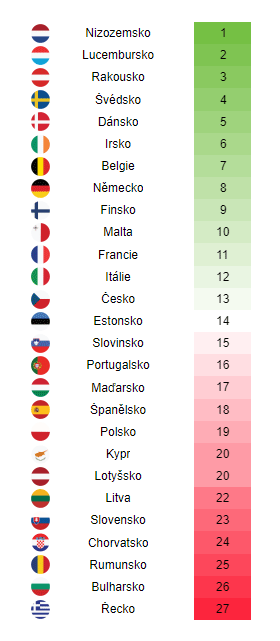

Třináctá příčka nevypadá zas až tak špatně. I když se jedná o celkově průměrný výsledek, neznamená to, že se českým domácnostem v současnosti finančně daří dobře. Nejnovější data totiž odpovídají stavu financí v uplynulém roce. Od té doby konflikt na Ukrajině ekonomickou situaci dále vyostřuje.

Interaktivní verzi infografiky naleznete zde.

Data Eurostatu ukazují, že Češi jsou na tom s finanční rezervou na pokrytí neočekávaných výdajů dobře. Nemá ji totiž jen necelá pětina českých domácností, což je třetí nejlepší výsledek v celé EU. Zásadní ovšem je, co taková finanční rezerva vlastně znamená. Dle definice má pokrýt nenadálé výdaje, jako je oprava auta nebo domu, výměna spotřebičů či pohřeb. Odvozuje se přitom od měsíční hranice rizika chudoby. „V případě České republiky jde o 12 800 korun,“ říká David Navrátil, hlavní ekonom České spořitelny.

Tato částka ovšem podle něj realitě neodpovídá. „Nestačí při vzniku finančních potíží, nemluvě o současné situaci, kdy se kombinuje energetická a inflační krize. Jen inflace během roku reálnou hodnotu 12 800 snížila zhruba na 10 500 korun. Nebo jinak, inflace zvýšila náklady na jednoho člena průměrné domácnosti zhruba o 2 300 korun měsíčně,“ připomíná ekonom.

Fakt, že české domácnosti jsou obecně hůře připraveny na špatné časy, je podle Navrátila vidět i na minulosti. V roce 2009, kdy ekonomikou cloumaly dopady finanční krize, se podíl všech domácností bez finanční rezervy vyšplhal na 38 procent. V roce 2012, kdy jsme si prošli recesí, vzrostl tento podíl až na 42 procent. Kam až se podíl vyšplhá v současné krizi, je zatím podle odborníků těžké odhadnout.

Ceny energií jsou velkým rizikem

Obtížná je situace zvláště u domácností s příjmy nižšími, než je 60 procent mediánu průměrné mzdy. Pro představu: medián, tedy prostřední hodnota mezd, vzrostl v letošním druhém čtvrtletí proti stejnému období loni na 34 111 korun. Tyto domácnosti přitom nenadálé výdaje z většiny nejsou schopny pokrýt, dokáže to jen 40 procent z nich.

„Data České spořitelny, která zohledňují i pokles kupní síly či různou výši rozpočtů jednotlivých domácností, navíc ukazují, že sedm procent domácností nemá žádnou finanční rezervu a další třetina na méně než jeden měsíc,“ popisuje dále Navrátil. „Existuje konsenzus, že domácnost, která se těší finančnímu zdraví, by měla mít rezervu na pokrytí výdajů na tři měsíce. Tento požadavek u nás nesplňuje 55 procent domácností,“ podotýká.

Jednou z nejvýraznějších položek v rodinných rozpočtech Čechů jsou momentálně výdaje za energie. Ty patří podle Indexu prosperity Česka k těm nejvyšším v EU. „V unijním srovnání nám patří 25. pozice. Na elektřinu, plyn a další paliva vynaložíme průměrně 6,1 procenta celkových výdajů domácností. Průměr EU přitom vychází na 4,3 procenta,“ vysvětluje Tomáš Odstrčil, analytik portálu Evropa v datech.

Upozorňuje, že nejnovější data Eurostatu navíc odpovídají roku 2021, během kterého ceny nedosahovaly tak závratných hodnot jako v současnosti.

Nadprůměrně platíme dle stejného datového zdroje i za další položku, která kvůli inflaci zdražuje, a to potraviny. Ty představují 16,6 procenta z celkových rodinných výdajů.

Účty za energie platíme vzorně

Podle loňských dat nestíhalo platit účty za energie v řádných termínech jen 1,5 procenta českých domácností. Lépe na tom byli pouze Nizozemci, kteří to nezvládli jen v 1,2 procenta případů. Například na Slovensku účty platilo se zpožděním hned pět procent domácností. Nejhoršího výsledku dosáhlo Řecko s 26,3 procenta domácností.

Nadprůměrného výsledku Česko dosáhlo i z hlediska zadlužení domácností, kde nám připadla 9. příčka. Eurostat však v tomto indikátoru nezohledňuje exekuce, které má nyní přes 700 tisíc lidí. „Je celkem složité porovnávat Česko a zahraničí, protože se pochopitelně jednotlivé země od sebe v otázce exekucí liší – sociokulturně, počtem obyvatel a také tím, jak fungují státní či soukromí exekutoři,“ podotýká prezident Exekutorské komory Jan Mlynarčík. Pravidla a právní formy exekucí se liší napříč evropskými státy.

V Česku se exekuce dotýkají 6,4 procenta populace a jejich počet dosahuje téměř 4,2 milionu. Řada dlužníků má totiž hned několik exekucí najednou. Zajímavé je například srovnání s Polskem, kde počet exekucí podle dat Exekutorské komory dosahuje 6,9 milionu, a to i přes bezmála čtyřnásobnou populaci. Nebo Nizozemsko má v přepočtu na obyvatelstvo téměř o čtvrtinu méně exekucí zahájených v roce 2020 než Česko.

Problém exekucí je v Česku dlouhodobý a jen velmi pomalu se daří jejich počet snižovat. Ať už novými zákony, oddlužovacími akcemi typu milostivého léta či větší snahou učit lidi finanční gramotnosti.

Právě ve skutečné finanční gramotnosti Češi příliš nevynikají. Ačkoliv podle dat dokážou ušetřit až pětinu ze svých příjmů, neumí s úsporami správně nakládat. Podle indexu zejména méně investují. Méně než Češi investují v rámci EU už jen Slováci, u kterých investice představují ještě o deset procentních bodů menší podíl na financích. „Investice jsou přitom jedním ze způsobů, jak své peníze ochránit před inflačními propady,“ uzavírá ekonom Navrátil.

Právě se děje

Zahraniční fotbalové ligy: Arsenal srazila poslední vteřina. Messi vyhrál MLS

ŽIVĚ

Zelenskyj se chystá do Londýna na společné jednání se Starmerem, Macronem a Merzem

Skauti přivezli z Lince do Brna betlémské světlo, rozvezou je za týden

ŽIVĚ

Letošní rozpočet místy neodpovídá realitě, uvedl NKÚ. To je normální, hájí se vláda

Spartu uchránil od gólu VAR, od červené sudí Volek. Pak ji na Hané spasil Rrahmani

České střely pomohou Ukrajincům. Až zasáhnou Rusy, půjdou do sériové výroby