Praha - Nepříjemné překvapení hrozí desítkám tisíc lidí, kterým letos končí fixace úrokové sazby u hypotéky. Přinejmenším některé banky totiž neposílají včas důležité dopisy, v nichž upozorňují na konec fixace a navrhují nové úroky. Navíc čas, který klienti mají na zásadní rozhodnutí, je ve skutečnosti mnohem kratší, než se na první pohled zdá.

Zvláště během letních dovolených, kdy důležitý dopis zůstane ležet třeba 14 dnů na poště nebo ve schránce, mohou lidé zmeškat velice důležitý termín. Ten totiž bývá velice krátký, a pokud se klient bance neozve včas, nezbude mu než přistoupit na novou (pravděpodobně mnohem vyšší) úrokovou sazbu, "navrženou" bankou.

Základní pojmy

Fixace úrokové sazby vám garantuje neměnnou výši splátek po určité období (například pět let). Jste tak chráněni proti výkyvům trhu. Pokud se "tržní" sazby během tohoto období zvyšují, vás se to nedotkne a platíte pořád původní částku. Naopak na fixaci proděláte, pokud se sazby snižují.

Na konci fixačního období vám banka oznámí ("navrhne") nové úrokové sazby pro další fixační období (například ve tříleté a pětileté variantě). Kromě toho však máte možnost předčasně splatit celý zbytek hypotéky (a úroků). Na rozdíl od předčasného splacení během fixačního období vám za to nehrozí žádná sankce, tj. banka vám za toto splacení nemůže účtovat dodatečné poplatky.

Pokud nesouhlasíte s novou úrokovou sazbou a zároveň nemáte dost peněz na jednorázové splacení zbytku hypotéky, můžete přejít k jiné bance. Podstatou takzvaného refinancování je "převod" hypotéky ke konkurenci. Ta ji za vás jednorázově splatí u vaší banky a uzavře s vámi novou smlouvu (obvykle za výhodnějších podmínek a bez větších počátečních poplatků, protože je vděčná za nového klienta).

Nečekejte na dopis z banky

Možná i vy si myslíte, že konec fixačního období vám banka včas oznámí dopisem a současně v něm navrhne novou úrokovou sazbu pro další období. A pak že budete mít dost času na případné vyjednávání o výhodnější sazbě, případně na přechod ke konkurenční bance (refinancování hypotéky).

Ve skutečnosti to bohužel bývá mnohem rychlejší. Banka se snaží dát vám co nejméně času na rozmyšlenou, o odchodu jinam ani nemluvě.

Vše je sice napsáno ve smlouvě nebo všeobecných podmínkách, jenže mnoho lidí ji takto podrobně nečte ani na začátku, natož pak při konci fixace.

Řada klientů se nechá ukolébat slibem, že jim banka pošle zmíněný dopis třeba měsíc před koncem fixačního období. Zdánlivě tedy máte čtyři týdny na vyjednávání.

Jenže i kdyby banka poslala dopis včas, mnohem důležitější je pro vás jiný termín. Ten, který určuje, dokdy musíte bance výslovně vyjádřit případný nesouhlas s nově navrženou (vyšší) úrokovou sazbou.

Všechny banky totiž vycházejí ze zásady, že pokud jim klient do určeného termínu výslovně nesdělí opak, tak s novou úrokovou sazbou souhlasí. Po tomto termínu už je prakticky nemožné nejen změnit banku, ale také výši splátek.

Raději to ještě jednou zopakujme: Nesouhlas s navrženými podmínkami musíte bance včas výslovně sdělit. Nelze argumentovat tím, že jste souhlas s novými sazbami nepodepsali.

Jenom týden na všechno zařizování

Pamatujte, že zejména zařizování přechodu k jiné bance (refinancování) vám může trvat třeba i tři týdny. Zvláště pokud jste si včas nepřipravili potřebné dokumenty a nezjistili aktuální nabídku sazeb jak u vaší banky, tak u konkurence. A pokud si zrovna nemůžete vzít volno v práci nebo jste na dovolené, může to celé zabrat více než měsíc.

Některé banky přitom klientům dávají jen pár dnů na rozmyšlenou. Podívejme se například na obchodní podmínky GE Money Bank.

Oznámení o konci fixace a návrh nové úrokové sazby vám banka slibuje poslat nejméně 21 dnů před koncem fixace. To sice není nijak závratný předstih, na první pohled ale máte přinejmenším tři týdny času.

Jenže: Součástí vámi odsouhlasených podmínek je zároveň závazek, že případný nesouhlas s novou sazbou musíte GE Money Bank písemně zaslat nejpozději 10 pracovních dnů před koncem fixace.

Zdánlivě tedy máte alespoň 10 dnů na vyjednávání? Opět omyl. Všimněte si nenápadného rozdílu - zatímco v prvním případě se mluví o veškerých dnech, ve druhém jen o pracovních. Ve skutečnosti tedy musíte případný nesouhlas poslat bance už 14 kalendářních dnů před koncem fixace.

Takže vám zbývá přibližně jeden týden.

O něco více času nabízí například Česká spořitelna. Ta zasílá dopis "10. den měsíce, ve kterém končí platnost pevné úrokové sazby". Od začátku následujícího kalendářního měsíce je pak úvěr úročen novou sazbou. Klienti tak dostanou zhruba tři týdny.

Nespoléhejte na poštu

Přes velký význam zmíněného dopisu vám jej banka nemusí posílat doporučeně (není-li to výslovně uvedeno ve smlouvě nebo obchodních podmínkách, což nebývá). Podle ankety Aktuálně.cz jej doporučeně zasílají přinejmenším Hypoteční banka (součást skupiny ČSOB), Česká spořitelna, Komerční banka či Volksbank.

| Čtěte více o refinancování: Desatero rad pro refinancování hypotéky. Kdy se vyplatí? Jak ušetřit na hypotéce? Odborník odpovídal online Potvrzeno: Při změně hypotéky neztratíte daňové výhody |

Teoreticky se tedy dopis může opozdit nebo ztratit - přitom stále platí, že když se bance neozvete do určeného termínu, začnete platit podle jejího "návrhu".

"Laxní a často opožděné posílání těchto dopisů považujeme za jeden z největších nešvarů na trhu," říká Milan Roček, předseda představenstva Asociace hypotečních makléřů a šéf společnosti Hyposervis.

Jestliže vinou banky nestihnete důležitý termín (a banka odmítá dohodu), můžete se s ní zkusit soudit. Zatím však pravděpodobně neexistuje předchozí rozhodnutí soudů, které by bylo možné považovat za precedent.

I tady platí, že co soudce, to jiný názor. "Smluvní podmínky banky jsou splněny, klient je uzavřel dobrovolně," říká jeden ze soudců oslovených Aktuálně.cz (z pochopitelných důvodů nelze zveřejnit jeho jméno).

Také advokát Martin Valo z advokátní kanceláře Hartmann, Jelínek, Fráňa a partneři upozorňuje, že doručování se řídí jen smlouvou (nebo schválenými obchodními podmínkami). "Je tomu tak i proto, že žádný zvláštní právní předpis tyto skutečnosti neupravuje, vše záleží na smluvních ujednáních mezi bankou a klientem," vysvětluje Valo.

"Pokud je písemnost zasílaná klientovi jako obyčejná zásilka a obchodní podmínky banky obsahují domněnku, že se považuje za doručenou určitým dnem po odeslání, postavení klienta je v takovém případě velmi nevýhodné," říká advokát Valo. "Nicméně bude na bance, aby prokázala odeslání na adresu klienta uvedenou ve smlouvě. V případě obyčejného dopisu to bude banka prokazovat velice obtížně," dodává.

Jiný soudce dává klientům větší naději. "Ze strany banky může jít o jednání v rozporu s dobrými mravy, tedy porušení jednoho ze základních principů soukromého práva," upozorňuje. "Podobně důležité dopisy by banka ve vlastním zájmu měla zasílat doporučeně. Navíc nemůže zneužívat svého silnějšího postavení na úkor běžného klienta," naznačuje soudce, čím by se ve sporu řídil.

Jestliže banka posílá návrh nové sazby obyčejnou poštou, nemá ani ona žádný důkaz, že tak skutečně učinila. Například v případě zmíněné GE Money by pak klient mohl uplatnit jiné ustanovení obchodních podmínek: "Pokud banka nenavrhne změnu, platí pro nové úrokové období úroková sazba z předcházejícího období." To by pro klienty bylo obrovsky výhodné, protože současné sazby na trhu jsou výrazně vyšší než před třemi nebo pěti lety.

Buďte aktivní, kontaktujte banku včas

Včas se tedy podívejte na svou smlouvu a zjistěte konec fixačního období. Ideálně už osm až šest týdnů předem sami požádejte banku o návrh nové sazby.

Některé banky to dělají velmi nerady. "Pokud bychom chtěli poskytnout informace o výši úrokových sazeb s větším předstihem, museli bychom se zajistit proti riziku posunutí sazby, a byla by tak vyšší," říká například Pavla Langová z tiskového oddělení České spořitelny.

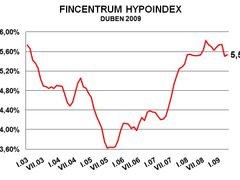

Nenechte se ale odradit. Je ve vlastním zájmu banky, aby vám s předstihem nabídla co nejvýhodnější podmínky (konkurence to nejspíš udělá ráda). Rozdíl několika málo týdnů navíc nehraje výraznější roli - zvláště v době, kdy analytici očekávají spíše další snižování sazeb České národní banky.

Alespoň s měsíčním předstihem si zjistěte také nabídky ostatních bank. Připravte si včas všechny potřebné dokumenty. V některých případech pro vás může být výhodné nechat si zpracovat nový znalecký posudek. To už je ale téma na jiný článek.

| Čtěte více o refinancování: Desatero rad pro refinancování hypotéky. Kdy se vyplatí? Jak ušetřit na hypotéce? Odborník odpovídal online Potvrzeno: Při změně hypotéky neztratíte daňové výhody |