Pokud začnete ve 20 letech spořit na bydlení a budete brát stále průměrnou mzdu kolem 36 tisíc hrubého, v 76 letech se můžete stěhovat do vlastního. To vyplynulo z analýzy Modré pyramidy. Podle ní totiž Češi na vlastní bydlení potřebují 130,7 průměrného platu. Na konci roku 2019 to přitom bylo 118,6 platu. Průměrná cena za metr čtvereční nemovitosti meziročně vzrostla o 16 procent, průměrná mzda o sedm procent.

"Od průměrného měsíčního příjmu musíme odečíst výdaje na život, tedy potraviny, oblečení, náklady na bydlení. A i když si odpustíme kulturu, vzdělávání i dovolenou, musíme počítat s výdaji v průměru asi 130 tisíc korun ročně. A to nepočítáme nájemné, které je v průměru okolo 12 tisíc korun. Z platu nám tak na spoření na koupi nemovitosti nezbývá dost peněz," vypočítává ředitel Modré pyramidy Pavel Jirák.

Dodává, že po odečtení těchto nákladů Čechům zbude lehce nad sedm tisíc korun. "V ideálním případě by si tímto způsobem Češi na vlastní byt naspořili za 56 let. To je naprosto nereálné," dodává Jirák.

V Česku rostou ceny nemovitostí rychleji než v ostatních zemích Evropské unie - od roku 2015 byty u nás podražily o 59,5 procenta, v EU o 29,4 procenta. České statistiky pak hovoří o ještě výraznějším zdražování - na konci roku 2015 stál metr čtvereční nemovitosti v průměru 41 800 Kč, loni to bylo 73 800 Kč.

"Nemovitosti jsou drahé, dokonce předražené. Podle odhadů asi o 15 procent až o čtvrtinu. A nepředpokládám, že se bude situace výrazně zlepšovat. Nejenže je na trhu dlouhodobý nedostatek volných bytů a domů, jejich cenu navyšují koupě bytů na investice i další aktivity prodejců," dodává Jirák.

S hypotékou ušetříte na nájemném

Řešením je tak pro řadu Čechů hypotéka. "Na její sjednání stačí zatím 10 procent hodnoty kupované nemovitosti, v průměru asi roční plat. Navíc její splátka někdy dosáhne stejných, nebo i nižších částek než nájemné. V případě hypotéky na 90 procent hodnoty nemovitosti by její průměrná splátka činila 17,5 tisíce korun," uzavírá analýza stavební spořitelny.

Příklad splátek u vybraných hypoték podle krajů

| Kraj | Měsíční splátka HÚ - jistina s 80% LTV, HÚ na 30 let, úrok 2,29 % p. a. | Měsíční splátka HÚ - jistina s 90% LTV, HÚ na 30 let, úrok 2,69 % p. a. |

| Praha | 19 690 Kč | 23 351 Kč |

| Středočeský | 12 406 Kč | 14 712 Kč |

| Jihočeský | 9 496 Kč | 11 260 Kč |

| Plzeňský | 10 479 Kč | 12 427 Kč |

| Karlovarský | 6 446 Kč | 7 643 Kč |

| Ústecký | 4 981 Kč | 5 906 Kč |

| Liberecký | 9 296 Kč | 11 023 Kč |

| Královéhradecký | 10 780 Kč | 12 784 Kč |

| Pardubický | 10 038 Kč | 11 903 Kč |

| Vysočina | 8 372 Kč | 9 928 Kč |

| Jihomoravský | 15 195 Kč | 18 020 Kč |

| Olomoucký | 10 097 Kč | 11 975 Kč |

| Zlínský | 8 553 Kč | 10 142 Kč |

| Moravskoslezský | 6 446 Kč | 7 643 Kč |

| PRŮMĚR | 14 813 Kč | 17 568 Kč |

Zdroj: Modrá pyramida

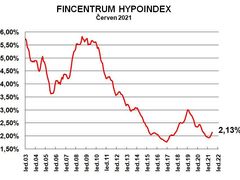

Extrémní zájem o hypotéky potvrzuje za celou dobu pandemie ukazatel Fincentrum Hypoindex, který monitoruje hypoteční trh. A počet žádostí o úvěr se nesnižuje ani teď, kdy úrokové sazby rostou a úvěry se prodražují.

"Červen opět zamával s čísly na hypotečním trhu. Po dubnu a květnu, kdy to vypadalo, že se trh začíná pomalu ochlazovat, dochází opět k růstu všech sledovaných hodnot. Z nich asi nejsledovanější je průměrná sazba poskytnutých hypoték, která v červnu dosáhla hodnoty 2,13 procenta p. a., vzrostla tedy oproti květnu o sedm bazických bodů," uvádí Jiří Sýkora, hypoteční analytik společnosti Fincentrum & Swiss Life Select.

Zdražování hypoték přitom podle něj v posledních měsících zrychlilo. Během června zvýšily nabídkové sazby téměř všechny banky. "Lze předpokládat, že růst bude i nadále pokračovat, a to i díky zvýšení sazeb ze strany ČNB. To potvrzují dnes platné nabídkové sazby bank, které jsou v některých případech až o 0,8 procenta vyšší než průměrná úroková sazba podle hypoindexu," říká Sýkora.

V červnu sjednaly banky hypotéky za téměř 44,5 miliardy korun. Rekord tak stále drží březen s objemem poskytnutých hypoték ve výši 44,723 miliardy korun. Do banky si v červnu přišlo pro hypotéku 14 069 klientů.

"Ve srovnání s květnem vzrostl počet poskytnutých hypoték o 1085, a meziročně dokonce o 6448 kusů. Letošní červen je tak co do počtu poskytnutých hypoték třetím nejúspěšnějším měsícem v historii hypoindexu," dodává Sýkora.

Vzhledem k tomu, že banky stále nestíhají vyřizovat žádosti o hypotéku, může již červenec potvrdit nový rekordní rok. "Rekord zatím drží loňský rok, kdy banky poskytly hypotéky za více než 254 miliard korun. Bankám k pokoření ročního rekordu zbývá uzavřít hypoteční smlouvy již jen zhruba za 30 miliard korun," komentuje Jiří Sýkora.

Průměrná výše poskytnutého hypotečního úvěru v květnu sice mírně poklesla, v červnu ale opět vzrostla, a to na 3 161 080 korun. Za posledních 12 měsíců se již zvýšila o více než 400 tisíc korun.

Růst sazeb není u konce

V červnu navýšila Česká národní banka (ČNB) základní úrokové sazby o 25 bazických bodů na 0,5 procenta. Tím ale letošní cyklus zvyšování sazeb nekončí. Podle prognózy by mělo letos dojít ještě ke dvojímu zvýšení základních sazeb. To v kombinaci s rostoucí cenou zdrojů povede k dalšímu růstu hypotečních sazeb.

"Ani vyšší sazby a rostoucí ceny nemovitostí přesto letos zřejmě hypoteční trh příliš neutlumí. Z uvedených čísel a ze současných prohlášení bank o zahlcenosti jejich hypotečních schvalovacích procesů je jasné, že počty a objemy poskytnutých hypotečních úvěrů i nadále porostou. Poprvé v historii by tak letos mohla padnout hranice 300 miliard korun sjednaných hypoték za rok," dodal Jiří Sýkora.

Nejenom hypotéky zdražují. Rostou také náklady na stavbu nemovitostí, které se odrazí v jejich koncové ceně. Jak nyní upozornila zpráva Hypoteční banky a ČSOB Stavební spořitelny, roste v posledních měsících cena prakticky všech stavebních materiálů. Prodraží se například dříví na krov nebo polystyren.

"Celkové náklady na stavbu budou letos oproti loňskému roku až o pětinu vyšší. Kromě zdražování materiálů se do nich propíšou i rostoucí ceny stavebních prací. Například zahraniční dělníci nyní žádají vyšší hodinovou mzdu," upozorňuje Jiří Feix, předseda představenstva Hypoteční banky a ČSOB Stavební spořitelny.

Současný trend tak může představovat výraznou komplikaci pro lidi, kteří letos začínají stavět nebo se pouštějí do větší rekonstrukce. Zdražování stavebních materiálů totiž bude pravděpodobně pokračovat.

"S oživením světové ekonomiky dochází k prudkému růstu cen komodit včetně energií, které se nepříznivě odrážejí i ve vývoji cen stavebních materiálů. Vzhledem k rostoucí poptávce nejenom u nás, ale i v dalších evropských zemích přitom není příliš reálné očekávat, že by v brzké době mohlo dojít k obratu ve vývoji těchto cen. Pro další měsíce lze počítat nejenom s dražšími materiály, ale i s vyššími náklady na stavební práce," vysvětluje Petr Dufek, analytik ČSOB.

Ceny nemovitostí a mzdy

| Kraj | Průměrné hrubé mzdy - Q4/2020 | Cena nemovitosti 65,3 m2 - Q4/2020 | Počet regionálních mezd potřebných pro koupi - Q4/2020 | Počet regionálních mezd potřebných pro koupi - Q4/2019 |

| Praha | 43 494 Kč | 6 405 930 Kč | 147 | 133 |

| Středočeský | 37 331 Kč | 4 035 540 Kč | 108 | 99 |

| Jihočeský | 34 482 Kč | 3 088 690 Kč | 90 | 93 |

| Plzeňský | 36 331 Kč | 3 408 660 Kč | 94 | 77 |

| Karlovarský | 32 855 Kč | 2 096 130 Kč | 64 | 62 |

| Ústecký | 35 207 Kč | 1 619 440 Kč | 46 | 36 |

| Liberecký | 34 643 Kč | 3 023 390 Kč | 87 | 87 |

| Královéhradecký | 35 052 Kč | 3 506 610 Kč | 100 | 88 |

| Pardubický | 34 022 Kč | 3 265 000 Kč | 96 | 85 |

| Vysočina | 34 460 Kč | 2 723 010 Kč | 79 | 77 |

| Jihomoravský | 36 045 Kč | 4 943 210 Kč | 137 | 120 |

| Olomoucký | 34 137 Kč | 3 284 590 Kč | 96 | 87 |

| Zlínský | 33 359 Kč | 2 781 780 Kč | 83 | 87 |

| Moravskoslezský | 33 881 Kč | 2 096 130 Kč | 62 | 53 |

| PRŮMĚR | 36 873 Kč | 4 819 140 Kč | 130,7 | 118,6 |

Zdroj: Modrá pyramida

Části klientů tak kvůli rostoucím cenám nemusí stačit rozpočet, podle kterého si nastavovali hypotéku. Je možné uzavřít hypoteční úvěr o něco vyšší, pokud to odhadní cena nemovitosti dovolí. Nebo refinancovat dříve poskytnutý úvěr a navýšit ho. Vzhledem k růstu úrokových sazeb může být pro žadatele výhodnější vzít si novou, další hypotéku, protože při refinancování stávající hypotéky by při aktuálních sazbách nedosáhl na stejnou výši sazby.

Feix doporučuje klientům, kteří vědí, že se jim nepodaří splnit termíny prostavěnosti, požádat banku o jejich posun. Ta žádost posuzuje individuálně a ve většině případů vychází klientům vstříc. "Problém nastává tehdy, když klient s bankou nekomunikuje, a to ani po upomínkách. V takovém případě mu mohou být účtovány sankční poplatky, krajním řešením je navýšení úrokové sazby," dodává Feix.