Praha - Dosud rekordní počet lidí se letos může rozhodnout, že bez jakékoliv sankce opustí svou dosavadní banku a přejde k jiné, pokud nabídne lepší podmínky. Končí jim totiž fixační období a mohou svou hypotéku takzvaně refinancovat.

Většina klientů se musí připravit nejen na výrazně vyšší úroky, ale také na různé "triky" ze strany své banky. Vedle vyjednávání o slevě je možná čekají i problémy kvůli nečekaně krátkým termínům na rozhodování.

"Letos končí fixace zhruba 50 až 55 tisícům klientů," říká šéf makléřské firmy Golem Finance Libor Ostatek.

Podle Milana Ročka ze společnosti Hyposervis budou tvořit největší podíl pětileté fixace z roku 2005 a tříleté fixace z roku 2007. "Jen součet těchto dvou fixací tvoří nejméně 50 tisíc klientů," odhaduje Roček.

Kdo si řekne o slevu, ušetří až půl procenta

Nezávislí odborníci potvrzují, že banky už se ke stávajícím klientům chovají trochu lépe než před rokem. Případů, kdy jim banka nabídne výrazně vyšší sazbu než neprověřenému novému zájemci, je už méně.

| Čtěte také: Za levnější hypotékou odešla od banky jen sedmina lidí |

Přesto se vyplatí považovat první nabídku, kterou vám banka při konci fixačního období dá, jen jako základ pro další jednání. "Banky mají slušný manévrovací prostor, neboť drží sazby relativně vysoko a není tak pro ně problém slevit i více než půl procentního bodu, když zjistí, že slušný klient chce odejít," říká Libor Ostatek. To se podle něj nebude měnit ani v první polovině letošního roku.

"Podmínkou samozřejmě je, že až dosud bez problémů spláceli. V takovém případě dokážeme snížit úrok o půl procentního bodu oproti původní nabídce," potvrzuje pracovnice pobočky jedné velké banky.

"Pokud klient není na konci fixace aktivní, pravděpodobně dostane zbytečně vysoký úrok. Když vyjednává, banka sleví až 0,5 procenta," shrnuje zkušenosti makléřů také Jiří Paták ze služby HonzovaHypoteka.cz.

Přechod k jiné bance však mají ztížen lidé, kteří nemají "zcela čistou historii splácení svých závazků nebo se ocitli na hraně z pohledu svých příjmů". Milan Roček z Hyposervisu připomíná, že banky kvůli krizi zpřísnily podmínky, jsou opatrnější, takže někteří zájemci hypotéku u konkurence nedostali lepší nabídku a museli setrvat ve své stávající bance.

Pozor na krátké termíny

O konec vašeho fixačního období se zajímejte s předstihem alespoň šesti týdnů. Jinak vám hrozí nepříjemné překvapení. Termín, do kdy musíte přijmout novou sazbu u stávající banky, nebo odejít jinam, je totiž přísně dán bez ohledu na skutečný čas doručení "úvodního" dopisu.

Některé banky neposílají včas důležitá oznámení, v nichž upozorňují na konec fixace a navrhují nové úroky.

Navíc čas, který vám dají na zásadní rozhodnutí, je ve skutečnosti mnohem kratší, než se na první pohled zdá. Podrobnosti jsme přinesli v samostatném článku.

| Čtěte podrobněji: Pozor na neznámé triky bank. Na rozhodnutí máte méně času |

Platí zásada, že pokud bance do určeného termínu výslovně nesdělíte opak, tak s novou úrokovou sazbou souhlasíte. Po tomto termínu už je prakticky nemožné nejen změnit banku, ale také výši splátek.

Zaplatíte až o stovky korun víc

Přestože základní sazby České národní banky jsou na rekordním minimu, hypotéky zlevnily jen nepatrně. Banky totiž značně zvýšily takzvanou rizikovou přirážku a navíc připomínají, že rozhodující pro ně nejsou sazby ČNB, nýbrž sazby tržní, převážně dlouhodobé.

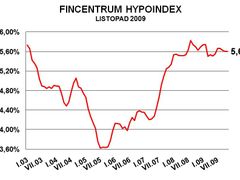

Hlavně na klienty, kterým letos končí pětiletá fixace, tak i přes možnou slevu čeká mnohem vyšší úroková sazba než dosud. Zatímco v roce 2005 se průměrné sazby pohybovaly pod čtyřmi procenty, nyní jsou na úrovni kolem 5,60 procenta. Lidé tak zaplatí řádově stovky korun měsíčně navíc.

"V roce 2007 se již sazby přiblížily současné úrovni, takže klienti s tříletou fixací pravděpodobně žádný velký šok nezažijí. Podstatná změna nečeká ani klienty, kteří takzvaně otáčejí roční fixace," říká Roček.

Co dělat, když pro vás výrazně vyšší splátky budou neúnosné? Zkuste vyjednávat s vaší bankou i konkurencí - ve druhém případě kromě nižších úroků myslete i na další pravidelné poplatky. Další možností je prodloužení hypotéky - v konečném součtu tak sice zaplatíte víc, ale měsíčně půjde o nižší částky.

Jakou fixaci si letos vybrat?

Podle odborníků se letos vyplatí zvolit raději tří- až pětiletou fixaci, protože přinejmenším základní sazby ČNB budou z nynějšího rekordního minima nejspíš už jenom růst.

"Pohybujeme se velmi blízko realistického dna hypotečních sazeb. Doporučoval bych pětiletou fixaci nejen s ohledem na možnou rozkolísanost finančního trhu, ale i s ohledem na pravděpodobné zdražení hypoték po oživení ekonomiky po roce 2010," říká Jiří Paták ze společnosti Honzovahypoteka.cz.

Podle Ostatka z Golem Finance záleží samozřejmě na typu klienta a konkrétních podmínkách. "Těm více konzervativním doporučujeme tříletou a pětiletou fixaci. Nicméně pro trochu odvážnější klienty může být velmi zajímavá i variabilní sazba vzhledem k nízké ceně peněž na trhu," domnívá se Ostatek.

Variabilní sazbu, vázanou na pohyb tržních úrokových sazeb (PRIBOR), však podle Ostatka nabízí jen velmi málo bank.

"Z pohledu výše průměrných úrokových sazeb jsou nyní nejlevnější úrokové sazby u fixací pětiletých a tříletých," dodává Roček z Hyposervisu. Klienti získají jistotu, že po určitou dobu nenabourá výraznější změna splátek jejich rodinný rozpočet.

| Kalkulačka pro porovnání splátek: Spočítejte si, kdy se vyplatí refinancování hypotéky |

Zdražení je podle odborníků reálné nejen kvůli postupnému zvyšování sazeb ČNB, ale také kvůli růstu českého státního dluhu. Na to, že vyšší závazky státu mohou zvednout úrokové sazby, upozornila před pár týdny i Česká bankovní asociace.

Třetím důvodem očekávaného zdražení je i rostoucí podíl nesplácených hypoték (vloni se zvýšil ze zhruba jednoho na dvě procenta) a dalších úvěrů. Aby si banky udržely dosavadní zisky, pravděpodobně "vyúčtují" tyto ztráty i bezproblémových klientům.

Nezapomeňte na státní podporu

Ohledně daňového zvýhodnění můžete být bez obav. Díky ministerstvu financí totiž nakonec skončily nejasnosti kolem jeho uplatnění při (druhém) refinancování.

Už vydaný metodický pokyn a chystaná novela zákona stanoví, že odpočet od základu daně lze využít bez ohledu na počet refinancování (avšak jen při splnění dalších podmínek, zejména užívání nemovitosti pro vlastní bytové potřeby).

| Čtěte podrobněji: Potvrzeno: Při změně hypotéky neztratíte daňové výhody |

Mladí lidé do 36 let, kteří si letos vezmou novou hypotéku nebo se jim po skončení fixace změní úroková sazba, mohou využít také přímé státní dotace. Ta činí jeden procentní bod z úrokové sazby.

Dotace je však poskytována jen k hypotečnímu úvěru nebo jeho části, která nepřekročí 800 000 korun v případě koupě bytu nebo 1,5 milionu korun v případě rodinného domu s jedním bytem.

Byt či dům musí být starý nejméně dva roky. Kromě nemovitosti, na kterou požaduje dotaci, nesmí žadatel vlastnit žádný jiný byt či dům.

| Čtěte podrobněji: Stát prodlouží dotace hypoték, lidem už dal 10 milionů Končí vám fixace hypotéky? Pozor na neznámé triky bank Desatero rad k refinancování hypotéky. Kdy se vyplatí? |