Nebankovní půjčky, splátkové společnosti, spotřebitelské úvěry... U těchto spojení se mnoha lidem vybaví v negativních souvislostech hlavně společnost Provident Financial. Jak ale překvapivě ukázala analýza vypracovaná Sdružením obrany spotřebitelů a neziskovou společností Člověk v tísni, právě Provident Financial je v porovnání s obdobnými firmami relativně solidní a představuje poměrně nízké riziko vzniku předlužení.

Analýza se zabývala pouze největšími firmami, které na svých webových stránkách zveřejňují smluvní podmínky. "Na trhu s úvěry ovšem působí desítky dalších menších společností, u nichž často podmínky půjček nejsou vůbec známy. Z tohoto pohledu nepředstavují analyzované společnosti největší riziko," vysvětluje Daniel Hůle z organizace Člověk v tísni. Jak už jsme uvedli v podrobném článku o Indexu predátorského úvěrování, z analyzované šestice největších poskytovatelů nebankovních půjček vyšla nejhůře společnost ProfiCredit, nejlépe pak Cofidis (zástupce Cofidisu byl hostem online rozhovoru, kde odpovídal na dotazy čtenářů).

Bezkonkurenčně nejvyšší úroková sazba

Většina zájemců o nebankovní půjčku se soustředí hlavně na výši úroku, popřípadě výši sazby RPSN (celkové roční náklady, tedy nejen samotné splátky jistiny).

Není překvapením, že RPSN u splátkových společností je vyšší než u klasických bank - koneckonců jde o rizikovější půjčky lidem, kteří pravděpodobně na běžné bankovní úvěry nedosáhnou.

Souhrnná částka, kterou klient nakonec zaplatí, se přesto výrazně neliší od částky, kterou zaplatí například Komerční bance. Jedinou výjimkou mezi šesticí analyzovaných splátkových společností je právě zmíněný Provident Financial. V jeho případě je RPSN skutečně několikanásobně vyšší (207 %) než u konkurence (27 až 41 %). Také souhrnná částka, kterou klient za půjčku zaplatí, je už při pouhé třicetitisícové půjčce zhruba o 15 tisíc vyšší než u ostatních firem.

Transparentní RPSN není zas takové riziko

Podle analýzy Sdružení obrany spotřebitelů a Člověka v tísni však i vysoké RPSN představuje pro klienty relativně nízké riziko vzniku předlužení. Společnosti Provident a Cofidis dokonce nabízejí na svém webu přehledné online kalkulačky, což je co do transparentnosti staví na úroveň bank.

Provident a Cofidis zároveň uvádějí i pevné splátky s uvedenou sazbou RPSN. Oproti tomu společnosti Home Credit a Cetelem sice na webu uvádějí velmi nízké sazby, vždy se jedná o sazby „od". Lze tedy předpokládat, že reálná sazba RPSN bude výrazně vyšší.

Větší nebezpečí: Smluvní pokuty a úroky z prodlení

Velké riziko pro klienty (dlužníky) představují ustanovení o smluvních pokutách a úrocích z prodlení, zvláště pokud jsou nejednoznačně formulována nebo skryta v nepřehledných a příliš dlouhých smluvních podmínkách.

Zatímco klasické banky vypočítávají úroky z prodlení v naprosté většině ze zcela minimálního základu, u poskytovatelů nebankovních půjček je praxe jiná. Nicméně společnost Provident Financial i v tomto ohledu velmi překvapila a svým chováním spíše připomínala banku, jelikož nevyužívá ani institut smluvních pokut, ani úroky z prodlení nad rámec občanského zákoníku. Ve smluvních podmínkách má pouze uvedeno, že jakmile se klient dostane do prodlení delšího než 60 dní, může společnost odstoupit od smlouvy a požadovat splatnost veškerých svých pohledávek. (Po uzávěrce indexu však společnost Provident Financial opět zavedla rozhodčí doložku - pozn. red.)

Většina splátkových společností má při prvním porušení povinností (tj. nezaplacení splátky) stanovenou smluvní pokutu jako osm procent z dlužné splátky. U druhého a dalšího porušení se již postupy jednotlivých společností liší.

Přesto samotné smluvní pokuty většinou představují relativně nízkou sankci v řádu několika set korun. Výjimku tvoří společnost Profi Credit, kdy nenápadná pokuta uvedená ve smluvních podmínkách o revolvingovém úvěru stanovuje klientovi povinnost uhradit v případě prodlení u dvou splátek (nebo při prodlení u jedné splátky delším jak 35 dní) pokutu ve výši 50 procent z maximální výše úvěru stanovené ve smlouvě. To v praxi znamená skokový nárůst dluhu klienta. Zvláště pak v případě, kdy se dostane do prodlení s více splátkami postupně. Právě toto ustanovení činí z revolvingového úvěru společnosti Profi Credit nejrizikovější produkt oproti dalším analyzovaným.

Podobně jako u smluvních pokut panuje zajímavá shoda mezi splátkovými společnostmi i v případě úroků z prodlení. Polovina analyzovaných firem má totiž úrokové míry stanoveny na hodnotě nejméně 0,08 % z dlužné částky denně (Cetelem, Essox, Home Credit). Společnost Home Credit navíc uvádí jako denní minimum 100 korun. Ačkoli by tedy hodnota 0,08 % z výše dluhu (modelový příklad 30 000 korun) činila 24 Kč, ve skutečnosti může být čtyřikrát vyšší.

Ostatní společnosti využívají definici úroků z prodlení podle občanského zákoníku. Tato sazba je aktuálně přibližně čtyřikrát nižší než zmíněných 0,08 procenta (v současnosti se pohybuje kolem 0,024 procenta denně).

Právě u úroků z prodlení se u většiny analyzovaných firem objevuje nejasná specifikace základu, ze kterého se vypočítává úrok. Ačkoli v případě smluvních pokut je stanoveno, že osm procent je počítáno z „dlužné splátky" (popřípadě z „dlužné částky, s jejíž platbou je klient v prodlení"), v případě úroků z prodlení je základem výpočtu „dlužná částka". Dlužnou částkou se přitom může rozumět jak celková výše dluhu, stejně jako (jen) částka, s jejíž platbou je klient v prodlení. Zvláště v případě, kdy jsou smluvní podmínky u řady těchto firem definovány na téměř 50 normostranách, je tato nejasná formulace zarážející. A protože ve většině případů je výkladem sporných ustanovení smluv pověřen rozhodce (jmenovaný prakticky věřitelem bez toho, aby klient mohl výběr nestranného rozhodce ovlivnit), představují tato ustanovení pro klienty vysoké riziko.

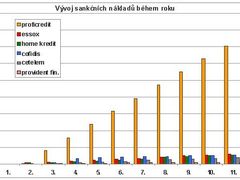

Modelový vývoj předlužení

Reálný dopad výše zmíněných ustanovení si ukážeme na modelovém příkladu (úvěr ve výši 30 000 korun s dobou splatnosti 12 měsíců). U společností, které neuvádějí reálné sazby RPSN, respektive není možné si vypočítat výši splátek a celkovou zaplacenou částku, byla výše splátek zjišťována při rozhovoru s úvěrovými pracovníky firem.

Analýza vycházela z toho, že klient získá úvěr a již s první splátkou se dostane do prodlení delšího než 15 dní. Splátková společnost přitom platby od klienta použila (v souladu se smlouvou) nejdříve na zaplacení úroků z prodlení či smluvních pokut a poté teprve na anuitu (pravidelnou splátku úvěru, tedy jistiny a úroku). Právě kvůli takto stanovenému postupu se klient ve většině případů dostane do řetězového prodlení i s následujícími splátkami.

Do výpočtu modelového předlužení navíc nejsou započítány žádné náklady spojené s rozhodčím řízením (případně soudním řízením). V praxi přitom může jít až o několik desítek tisíc (většinou sice 10-15 tisíc, avšak není možné je ze smluvních podmínek přesně vypočítat).